News - Centro Fiscale Paradiso

News - Centro Fiscale Paradiso

Le Novità 730/2021

Le Novità 730/2021

Ogni anno entrano nel modello numerose novità normative, di seguito una panoramica di quelle più r...

News - Centro Fiscale Paradiso

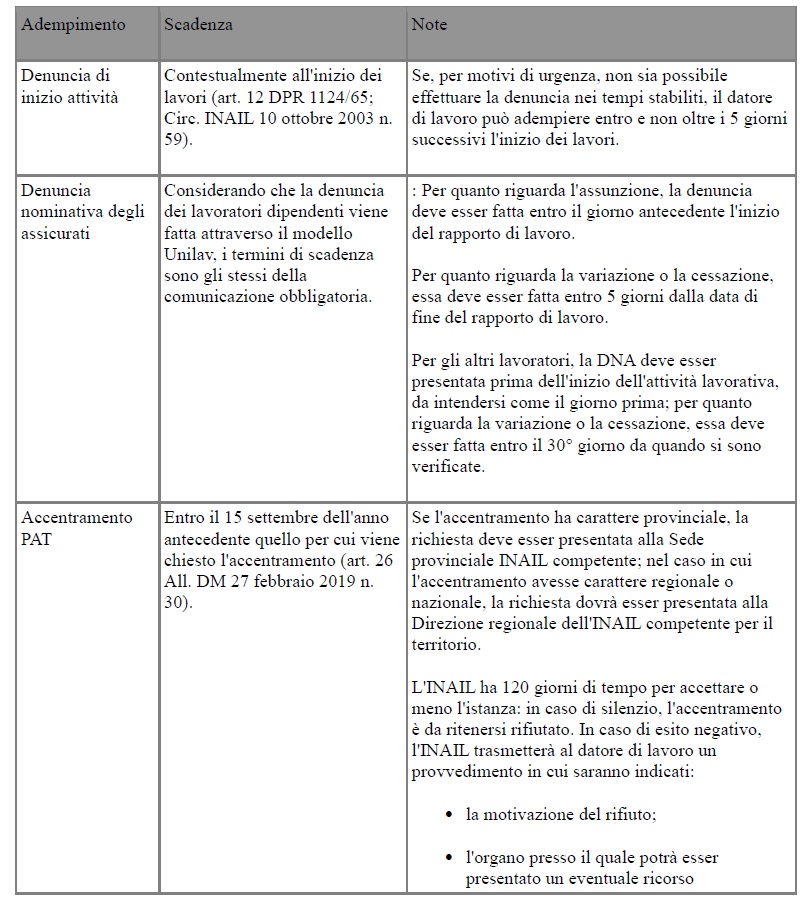

Guida e scadenze adempimenti Inail

Guida e scadenze adempimenti Inail

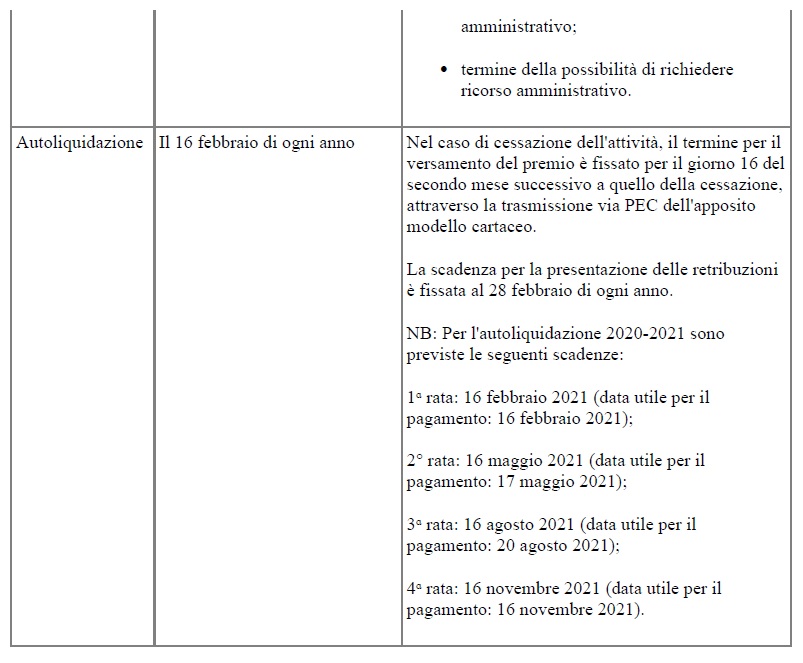

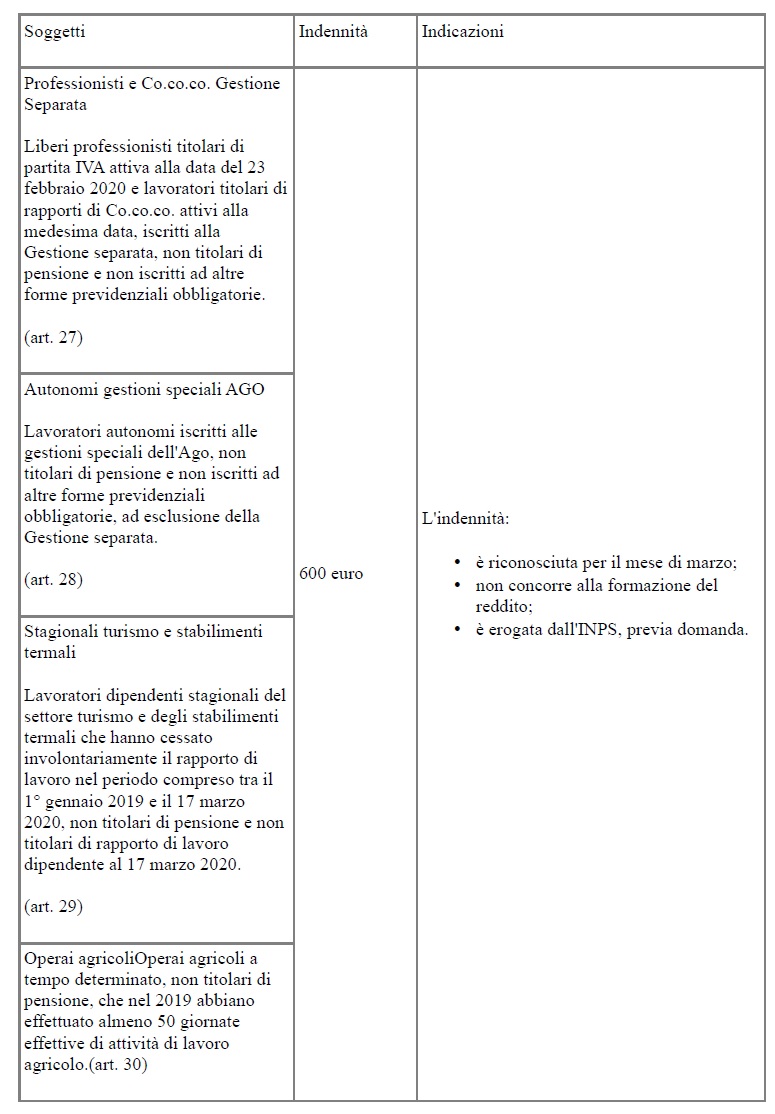

La tabella riassume tutte le indennità riconosciute dal Decreto “Cura Italia” (DL 18/2020).

Guid...

News - Centro Fiscale Paradiso

Speciale Legge di Bilancio 2021

Speciale Legge di Bilancio 2021

Pubblicato in Gazzetta Ufficiale il testo della Legge di Bilancio 2021 (Legge 30/12/2020 n. 178).S...

News - Centro Fiscale Paradiso

Fatturazione Elettronica

Fatturazione Elettronica

Dall’1.1.2019 e operativo l’obbligo di fatturazione elettronica (di seguito FE) per la generalita...

News - Centro Fiscale Paradiso

Cedolare Secca Riduzione

Cedolare Secca Riduzione

L'art. 1 c. 6 L. 160/2019 (Legge di Bilancio 2020) riduce dal 15 al 10%, a regime, la misura dell...

News - Centro Fiscale Paradiso

Trasmissione Tardiva delle Fatture

Trasmissione Tardiva delle Fatture

L’Agenzia delle Entrate nel documento ha fornito un chiarimento ad una società, precisando in mer...

News - Centro Fiscale Paradiso

Indennità riconosciute dal “Cura Italia”: a chi spettano...

Indennità riconosciute dal “Cura Italia”: a chi spettano...

La tabella riassume tutte le indennità riconosciute dal Decreto “Cura Italia” (DL 18/2020).

...

News - Centro Fiscale Paradiso

Modello 730/2018

Modello 730/2018

La nuova data entro la quale occorre trasmettere il modello 730/2018 ai fini della prossima dichia...

News - Centro Fiscale Paradiso

MODALITà DI PAGAMENTO DELLE RETRIBUZIONI

MODALITà DI PAGAMENTO DELLE RETRIBUZIONI

E' previsto a decorrere dall’1.7.2018 il divieto di corrispondere le retribuzioni in contanti al...

News - Centro Fiscale Paradiso

Abrogazione Scheda Carburante

Abrogazione Scheda Carburante

A seguito dell’abrogazione del DPR n. 444/97, è disposta la soppressione dell’utilizzo della sched...

News - Centro Fiscale Paradiso

Contabilità semplificata per cassa

Contabilità semplificata per cassa

Le imprese in contabilità semplificata dal 2017 determinano il reddito d’impresa applicando il pri...

News - Centro Fiscale Paradiso

Modello 730

Modello 730

MODELLO 730 – INIZIO RACCOLTA DOCUMENTIAnche quest'anno i privati che siano lavoratori dipendenti,...